N26, Revolut ou Orange Bank… Vous avez certainement entendu parler de ces nouvelles banques qui veulent dépoussiérer un secteur qui manquait cruellement d’innovation. Entre start-up et établissements bancaires traditionnels, elles chamboulent le paysage avec des services taillés pour un usage numérique et mobile, proposés à des tarifs incroyablement bas (quand ils ne sont pas gratuits). On vous dit tout sur cette nouvelle tendance qui secoue le marché.

Qu’appelle-t-on néo-banque ?

Néo-banque, banque mobile, entreprise de fintech… différentes appellations existent pour définir les start-up qui proposent des services bancaires. Elles ont toutes un point commun : elles s’inspirent de grandes entreprises qui ont elles aussi changé en profondeur leur secteur (Uber dans le transport, Spotify dans la musique…). Et proposent des offres en rupture avec ce que font les banques traditionnelles, tout en essayant de se diversifier en offrant d’autres services, comme des assurances à prix cassé.

En quoi diffèrent-elles des banques traditionnelles ?

Parmi les différences les plus notables : la gratuité. Pas de paiement mensuel ou de frais de gestion de compte, on peut s’inscrire sans frais, recevoir sa carte et l’utiliser (ou pas) sans débourser le moindre euro.

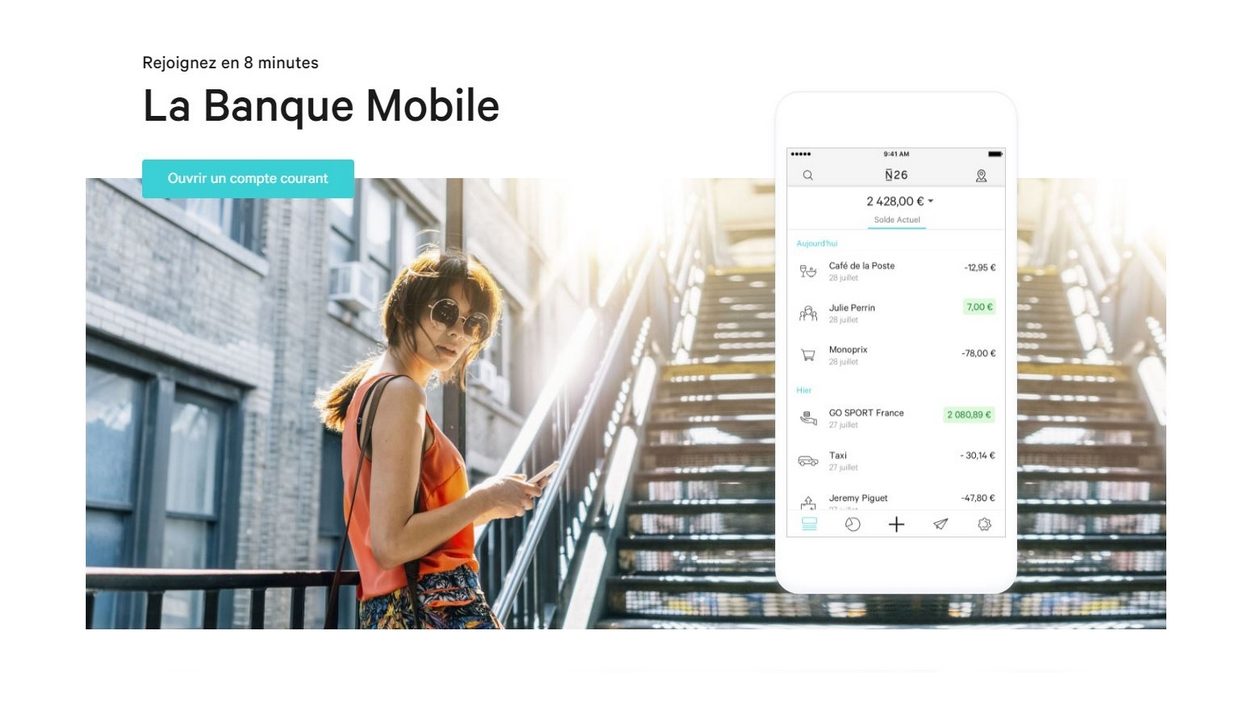

Autre avantage mis en avant par N26 ou Revolut : la gratuité totale des paiements à l’étranger, bien pratique lorsqu’on voyage. Enfin, elles donnent généralement au client les pleins pouvoirs grâce à une application… qui remplace le conseiller bancaire ! Consulter son solde en temps réel, changer son plafond, emprunter de l’argent ou faire un virement à l’étranger ne prend que quelques secondes et ne nécessite aucune paperasse ni vérification. Une sensation de liberté que n’offrent pas les banques traditionnelles.

Ouvrir un compte est également un jeu d’enfant : tout se fait depuis l’appli et l’envoi de carte ne nécessite pas de discussion avec un conseiller. Résultat : n’importe qui peut obtenir un compte en quelques minutes. On est loin des procédures longues et documentées des caisses traditionnelles.

Une néo-banque est-elle une vraie banque ?

Toutes ne sont pas de vraies banques, mais peuvent toutes être utilisées comme de vraies banques. On s’explique : pour être considérée comme une véritable banque, une start-up doit posséder une licence, chère et longue à obtenir, auprès de la banque centrale européenne. Or toutes les néo-banques ne possèdent pas cette fameuse licence, et sont alors considérées comme de simples « établissements de paiement ».

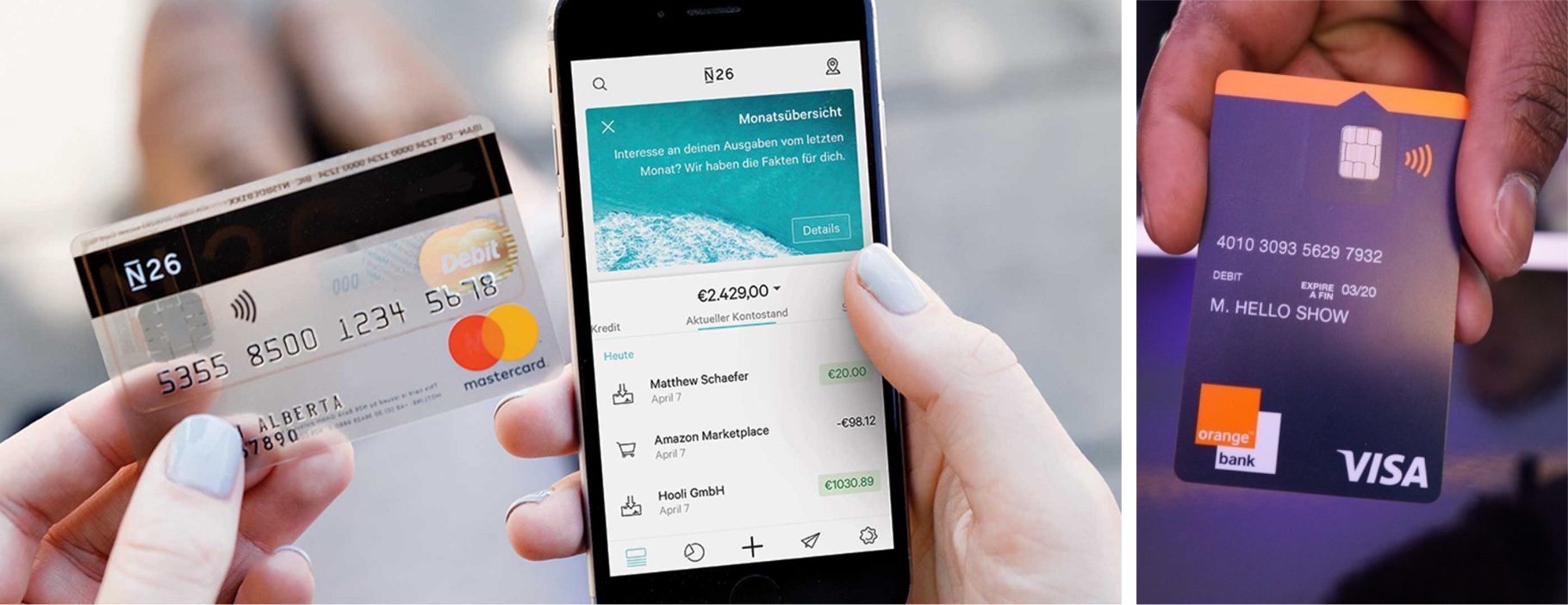

Ainsi, Revolut n’a lancé sa demande qu’en novembre dernier et espère obtenir une réponse favorable dans les prochaines semaines. Orange Bank et N26 possèdent en revanche tous les deux leurs propres licences bancaires. Orange Cash ou Boon sont quant à eux dépendants de la banque allemande Wirecard, faute d’avoir leur propre licence.

Doit-on favoriser une banque avec une licence ? Pas forcément. Si être reconnue comme une banque par l’Europe offre de nombreux avantages à la banque elle-même, le service n’est pas pour autant dégradé pour l’utilisateur lorsqu’elle n’en possède pas. Avec plus d’un million de clients, Revolut est la preuve qu’on peut fonctionner sans licence. Pour le client, la différence est en réalité… invisible.

Les néo-banques se distinguent-elles par des innovations technologiques ?

Souvent conçues par des jeunes entrepreneurs extérieurs au milieu financier, ces entreprises se voient avant tout comme des start-up et rêvent plus de Google que de la Société Générale. Revolut par exemple refuse l’appellation de banque et considère son application comme son produit principal, pas sa carte bancaire.

A travers des applis intuitives, très régulièrement mises à jour et pionnières pour tester des nouveaux services (Face ID sur iPhone, emploi de chat bots…), ces services sont clairement destinés aux utilisateurs friands d’innovation, même s’ils cherchent désormais à séduire une clientèle plus large.

N26 et Orange Bank font également partie des premières banques à avoir adopté Apple Pay, le service de paiement mobile de l’iPhone. Google Pay, qui arrive prochainement en France, a selon nos informations également pactisé avec certains de ces nouveaux acteurs. Autre exemple : Revolut s’est attaqué à Bitcoin en lançant des options d’investissement dans les crypto-monnaies dans son appli, à la demande de ses utilisateurs.

https://twitter.com/RevolutApp/status/958671643240484865

Fait-on vraiment des économies ?

Toutes ces banques ont un point commun : la gratuité. Presque trop beau pour être vrai non ? Dans les faits, elle n’est pas toujours assurée partout. Exemple : si vous n’effectuez pas trois paiements par mois chez Orange Bank, le service vous facturera 5 euros de pénalité. Une pratique similaire à celle affichée par N26 pour les plus de 26 ans, mais que la banque assure ne pas pratiquer.

Revolut propose lui un compte 100% gratuit, sans condition spécifique d’utilisation. Tous ces services facturent néanmoins certains frais, comme les retraits d’argent liquide à l’étranger, mais ont pour mérite d’être transparents et de prévenir leurs clients au préalable. Pour la majorité des utilisateurs, utiliser ces comptes gratuitement est parfaitement possible.

Enfin, N26 et Revolut proposent tous les deux des offres haut de gamme appelés N26 Black et Revolut Premium. On y trouve des services supplémentaires comme des extensions de garantie, des assurances médicales ou un meilleur service client, pour un peu plus de 5 euros par mois. Autre exemple ? L’offre Revolut Premium (7 euros par mois) promet l’accès aux lounges des aéroports pour bientôt. Des sommes largement inférieure à des services équivalents dans les banques traditionnelles.

Quels inconvénients ?

Ouvrir un compte dans une néo-banque ne pose aucun problème. D’abord parce qu’il est possible d’utiliser votre carte parallèlement à celle que vous avez déjà, ensuite parce que la fermeture de compte est possible à tout moment. Il faut cependant reconnaître qu’à l’heure actuelle, les quelques défauts des banques mobiles peuvent repousser de futurs clients.

Par exemple, en France où les chèques sont encore d’actualité, il faut être prêt à vivre sans en ouvrant un compte chez N26 ou Revolut, qui ne les encaissent pas. Seul Orange Bank n’a pas banni les chèques et propose même son propre chéquier.

Autre rappel important : vous n’avez pas de conseiller bancaire attitré. Tout passe par l’application ou le service téléphonique, qui pour une banque anglaise comme Revolut ne parle pas encore français ! N26 dispose en revanche de conseillers francophones. Il faut savoir se contenter de sa carte et de son smartphone, sous peine de se retrouver déboussolé.

Attention également : le RIB fourni par N26 est allemand alors que celui de Revolut est britannique. Si la loi française interdit toute discrimination bancaire, certains utilisateurs peuvent préférer un service comme Orange Bank et son IBAN français pour recevoir leur salaire. A noter que ces situations pourraient évoluer dans les prochains mois, les banques étrangères cherchant un moyen de proposer des RIB français à leurs clients hexagonaux.

🔴 Pour ne manquer aucune actualité de 01net, suivez-nous sur Google Actualités et WhatsApp.