Dans la vie des entreprises, il y a rachat et rachat. D’un côté, des entreprises en souffrance ou des « petites structures » qui sont sauvées par de plus gros. De l’autre, il y a des fleurons absorbés par d’autres champions qui ambitionnent de devenir encore plus puissants. Le rachat annoncé de l’anglais ARM par l’américain appartient à la deuxième catégorie. Cinq questions et cinq réponses pour savoir de qui on parle et quels sont les enjeux.

Q1. Qui est ARM ?

ARM est une entreprise anglaise appartenant au groupe japonais SoftBank. Le business d’ARM est de concevoir des « plans » de processeurs autour de ses jeux d’instructions propriétaires. ARM développe différents « moteurs » de processeurs et ses clients comme Apple, Qualcomm, Nvidia, MediaTek, etc. achètent des droits d’utilisation. Ils s’appuient ensuite dessus pour développer leurs propres puces à leur sauce. Ainsi Qualcomm et Apple intègrent leur propre partie graphique, Qualcomm et MediaTek leurs propres parties réseaux, etc.

Le business d’ARM est donc de développer des plans vendus sous licence, l’entreprise ne produisant ni ne commercialisant aucun processeur en propre. Bien que certains épisodes de la guerre Etats-Unis/Huawei aient montré qu’ARM pouvait se voir interdire de partager certains éléments sous pression américaine, ARM est globalement une marque « neutre ».

N’importe qui peut s’appuyer sur les architectures et jeux d’instructions ARM pour lancer n’importe quel type de processeur. Ce rôle de fournisseur de technologie est en partie responsable du succès d’ARM, perçu comme un acteur sans étiquette, au contraire d’AMD et Intel qui vendent leurs processeurs sur la base d’une architecture propriétaire.

Q2. Qui est Nvidia ?

Les joueurs connaissent bien Nvidia puisque la marque est le leader des GPU gaming sur PC. Si Intel est bien premier en matière de volume puisque nombre de ses CPU (surtout pour PC portables) sont en fait des SoC intégrant une puce graphique, dans le domaine des cartes additionnelles (discrete graphic) Nvidia est roi. Roi en termes de parts de marché – il a dépassé les 80% face à un AMD pourtant en bonne évolution – mais aussi en termes de performances pures.

Déjà que Nvidia n’avait pas de vraie concurrence avec ses RTX2080/RTX2080ti, la nouvelle fournée de RTX série 3000 affiche des promesses de performances d’une autre planète.

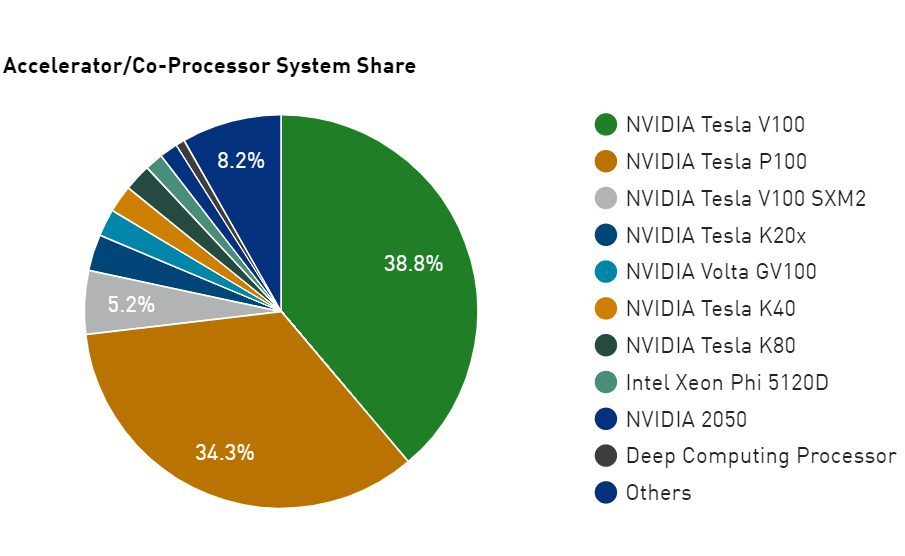

Pourtant, si plus de 80% des profits de Nvidia viennent des puces 3D que l’on appelle GPU, ce n’est pas le secteur gaming qui lui rapporte le plus, mais les domaines professionnels. Outre les versions pros de ses puces Geforce, les Quadro, qui se destinent aux modeleurs 3D, architectes et scientifiques, il y a aussi et surtout les GPU destiné aux supercalculateurs, centres de données et autres machines dédiées au calcul intensif.

Des domaines à très fortes marges où Nvidia est presque seul au monde avec plus de 98% de parts de marché. Mis à part quelques puces « custom » et deux Intel Xeon Phi qui se battent en duel, le segment GPU/accélérateurs du monde du HPC (High Performances Computing, calcul hautes performances) est contrôlé à 98% à Nvidia.

Sur sa lancée de domination des GPU de serveurs et autres supercalculateurs, Nvidia a accéléré en 2019 en rachetant Mellanox pour 6,9 milliards de dollars, un champion des équipements réseau, autre élément clé des data centers. Mais il manquait un élément à Nvidia pour être 100% indépendant dans les supercalculateurs : le CPU.

Q3. Pourquoi Nvidia s’intéresse à ARM ?

Aussi puissants soient les GPU de Nvidia, ils ne peuvent pleinement s’exprimer que lorsqu’ils sont couplés à un CPU pilotant le système. Qu’ils soient x86 et donc signés AMD et Intel, ou Power (IBM), tous les supercalculateurs sont d’abord conçus autour d’un CPU, puis éventuellement équipés de puces Tesla ou Volta de chez Nvidia.

Puisque le x86 est la propriété d’Intel pour laquelle AMD est le seul constructeur d’envergure à avoir une licence – licence que Intel n’est pas prêt d’ouvrir à nouveau – l’architecture la plus intéressante pour Nvidia est l’ARM.

D’abord, parce que Nvidia la connaît bien – le SoC de la Nintendo Switch, le Tegra X1, est une puce ARM custom signée Nvidia.

Mais aussi parce qu’ARM a le vent en poupe : jadis cantonné aux appareils basse consommation, le jeu d’instructions ARM a gonflé ses muscles avec sa décennie de succès dans les smartphones/tablettes/voitures.

Il est même devenu champion du monde de la puissance pure puisque le supercalculateur le plus puissant du monde, le Fugaku japonais, fonctionne avec les puces ARM – et sans aucun GPU !

Mettre la main sur ARM permettrait à Nvidia de devenir, à l’instar d’Intel et AMD, un acteur majeur du CPU. Il pourrait également proposer non plus uniquement ses puces, mais ses plates-formes.

D’ailleurs, il n’est pas exclu que Nvidia réagisse dans cet achat aux évolutions stratégiques d’Intel et AMD. Alors que ce dernier monte en puissance sur les CPU (Zen 3, EPYC) et qu’Intel s’apprête à dévoiler ses GPU de nouvelle génération ciblant aussi bien le grand public (Tiger Lake) que les serveurs et autres calculateurs, Nvidia contre-attaque sur le segment du CPU pour éviter de se faire concurrencer sur ce qui est son seul business. Nvidia ambitionne d’accélérer la R&D autour des CPU d’ARM pour produire des processeurs encore plus puissants que ceux de la concurrence.

De plus, en mettant la main sur ARM, Nvidia pourrait aussi intégrer ses GPU dans les « plans » qu’ARM commercialise (Mali). En cela, Nvidia contrerait AMD dont les technologies sont déjà présentes dans les smartphones. Chez Qualcomm depuis 2009 (Adreno est un anagrame de Radeon) et bientôt chez Samsung à qui AMD a vendu une licence de son architecture RDNA2.

Des smartphones aux PC en passant par les centres de données et les supercalculateurs, la guerre CPU/GPU/réseau est totale. En contrôlant ARM, Nvidia serait présent sur tous les tableaux.

Q4. Quel est le montant de la transaction ?

Le montant total du rachat de Nvidia par ARM est de 40 milliards de dollars, séparés en plusieurs lignes comptables. Le gros de la somme provient de 21,5 milliards de dollars d’actions Nvidia que Nvidia contrôle en propre et va transmettre à SoftBank. Côté cash, Nvidia va débourser 12 milliards de dollars pour SoftBank et ajouter cinq milliards bloqués sur un compte dont le versement à SoftBank sera conditionné aux résultats financiers futurs de Nvidia+ARM. Restent 1,5 milliard de dollars qui seront reversés directement aux employés d’ARM sous forme d’actions Nvidia.

La somme de 40 milliards peut sembler énorme, mais outre la position dominante d’ARM dans de nombreux domaines, le monde des semi-conducteurs se bat souvent à coup de gros chèques : Intel avait déboursé pas moins de 17 milliards de dollars pour racheter Altera et s’offrir ainsi une division de puces FPGA.

Si la vente d’ARM à Nvidia a bien lieu, SoftBank fera une belle plus-value puisqu’il avait racheté le champion anglais pour 31 milliards de dollars en 2016. Le conditionnel a ici son importance : si les deux parties se sont bien entendues sur la nature et le montant de la transaction, d’autres instances ont leur mot à dire. Et d’autres forces que les simples agents économiques.

Q5. Pourquoi le rachat n’est pas encore validé ?

Plus que jamais, le monde tourne au rythme des semi-conducteurs et un rachat de cette ampleur donnerait de toute façon, en temps normal, lieu à l’aval de différentes autorités de la concurrence.

Mais nous ne sommes pas en temps normal : le gouvernement américain du président Donald Trump mène une « guerre » ouverte contre Huawei et certains acteurs technologiques chinois. Et cette guerre a des répercussions.

Les premières sont évidemment en Chine : de nombreuses entreprises chinoises – et asiatiques en général – utilisent les plans d’ARM pour concevoir leurs processeurs. Le plus connu est Huawei, avec sa division HiSilicon, que le gouvernement américain tente de détruire par tous les moyens – privation d’accès aux outils de production, etc. Mais il existe aussi de très nombreux acteurs chinois (Alibaba, Allwinner, RockChip, Unisoc, etc.) qui développent et produisent leurs puces ARM. Vu les tensions entre l’Empire du Milieu et les USA, l’aval chinois est loin d’être gagné.

L’autre incertitude est à chercher du côté européen. L’Union européenne a pleinement pris la mesure de sa dépendance technologique vis-à-vis des USA à l’occasion de cette guerre USA/Chine. Le caractère imprévisible de Donald J. Trump a fait émerger la question « Que se passerait-il si les USA s’en prenaient à nous ? ».

Un scénario jadis impensable devenu réalité à cause de la personnalité du président américain qui n’a pas hésité à menacer et mettre en place des barrières douanières contre les produits européens. À cela s’ajoute le fait qu’ARM est originellement anglaise et que son siège est toujours sis à Cambridge. Laisser partir ce joyau européen (au sens géographique du terme) mettrait aussi en danger deux autres champions européens des semi-conducteurs, le néerlandais NXP et le franco-italien STMicroelectronics, qui développent tous deux des puces ARM.

Cherchant à trouver sa position entre les deux mastodontes que sont les Etats-Unis et la Chine, l’Union européenne va donc analyser le dossier de près, à l’aune de ses intérêts non seulement technologiques, mais aussi géopolitiques. Le dossier n’est donc plus dans les mains des ingénieurs et autres financiers, mais dans les couloirs des politiques des trois continents. La campagne de lobbyisme promet d’être épique…

🔴 Pour ne manquer aucune actualité de 01net, suivez-nous sur Google Actualités et WhatsApp.